期权波动率与定价:高级交易策略与技巧(原书第2版)

¥ 30 2.3折 ¥ 128 八五品

库存2件

上海浦东

认证卖家担保交易快速发货售后保障

作者[美]谢尔登·纳坦恩伯格 著;大连商品交易所 译

出版社机械工业出版社

出版时间2018-01

版次1

装帧平装

货号6

上书时间2024-04-08

- 在售商品 暂无

- 平均发货时间 18小时

- 好评率 暂无

- 最新上架

商品详情

- 品相描述:八五品

图书标准信息

- 作者 [美]谢尔登·纳坦恩伯格 著;大连商品交易所 译

- 出版社 机械工业出版社

- 出版时间 2018-01

- 版次 1

- ISBN 9787111589662

- 定价 128.00元

- 装帧 平装

- 开本 16开

- 纸张 胶版纸

- 页数 560页

- 丛书 大连商品交易所丛书

- 【内容简介】

-

自20世纪80年代末本书第1版出版以来,《期权波动率与定价》已经成为全球期权交易者*广泛阅读的权*书籍。由于对期权定价原理清楚的解释及对交易策略深入的分析,本书成为有抱负的期权交易者的必读书目。从业超过30年的谢尔登·纳坦恩伯格也因此成为了期权业内广泛认可的权*专家。职业交易员新人一进公司就会首先收到这本书,书中的交易策略和风险管理技巧能让其在期权市场获得成功。

本书是修订后的第2版,更新并扩展了部分内容,为大家奉上了*全面的通往高级交易策略和技巧的指南。这本书覆盖内容广泛,包括:

期权理论基础

动态对冲

波动率与方向性交易策略

风险分析

头寸管理

股票指数期货与期权

波动率合约

- 【作者简介】

-

谢尔登·纳坦恩伯格(Sheldon Natenberg),

自1982年开始他的交易生涯,开始是作为芝加哥期权交易所(CBOE)个股期权的独立做市商。1985~2000年,他涉足商品期权交易领域,担任芝加哥期货交易所(CBOT)的独立场内交易员。2000年以来,他加入了一家自营衍生品交易公司——芝加哥交易公司,并成为教育团队的讲师。

做交易的同时,纳坦恩伯格先生还是一位著名的期权作家和活跃的培训师。他在全球各主要交易所(包括芝加哥商品交易所(CME)、芝加哥期货交易所(CBOT)、芝加哥期权交易所、纽约商业交易所(NYME)、伦敦国际金融期货交易所(LIFFE)、德国期货期权交易所、悉尼期货交易所、新加坡国际金融期货交易所等)举办了多次培训会,他还为世界范围内的许多专业交易公司举办了大量的内部培训。

- 【目录】

-

序言

中文版序

前言

第1章金融合约/

1.1买入与卖出/

1.2远期合约的名义价值/

1.3结算流程/

1.4市场诚信/

第2章远期定价/

2.1实物商品(粮食、能源产品、贵金属等)/

2.2股票/

2.3债券与票据/

2.4外汇/

2.5股票与期货期权/

2.6套利/

2.7股利/

2.8卖空/

第3章合约规范与期权术语/

3.1合约规范/

3.2期权价格的构成/

第4章期权到期损益/

4.1平价关系图/

第5章理论定价模型/

5.1概率的重要性/

5.2一种简单的方法/

5.3布莱克-斯科尔斯模型/

第6章波动率/

6.1随机游走和正态分布/

6.2均值和标准差/

6.3远期价格作为分布的均值/

6.4波动率作为标准差/

6.5按时间衡量波动率/

6.6波动率和观测到的价格变化/

6.7关于利率产品/

6.8对数正态分布/

6.9解释波动率数据/

第7章风险度量Ⅰ/

7.1Delta/

7.2Gamma/

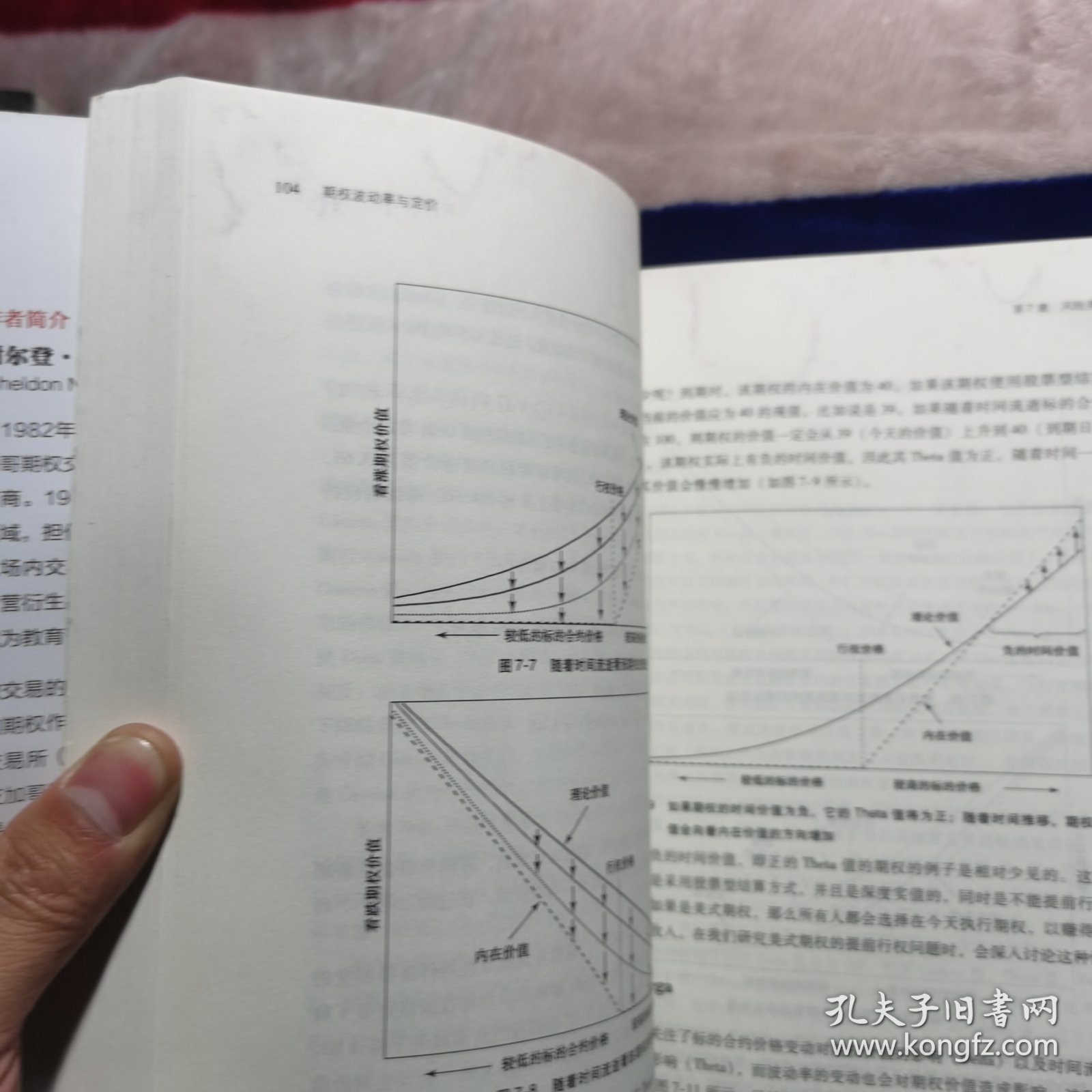

7.3Theta/

7.4Vega/

7.5Rho/

7.6风险度量的解释/

第8章动态对冲/

8.1初始对冲/

第9章风险度量Ⅱ/

9.1Delta/

9.2Theta/

9.3Vega/

9.4Gamma/

9.5Lambda(Λ)/

第10章价差导论/

10.1什么是价差/

10.2期权价差/

第11章波动率价差/

11.1跨式期权/

11.2宽跨式期权/

11.3蝶式期权/

11.4鹰式期权/

11.5比例价差/

11.6圣诞树形期权/

11.7日历价差/

11.8时间蝶式期权/

11.9利率和股利变化的影响/

11.10对角价差/

11.11选择一个恰当的策略/

11.12调整/

11.13价差指令输入/

第12章牛市价差与熊市价差/

12.1裸头寸/

12.2牛、熊比例价差/

12.3牛、熊蝶式期权与牛、熊日历价差/

12.4垂直价差/

第13章风险因素/

13.1波动率风险/

13.2现实的考虑/

13.3误差限度是多少/

13.4股利与利息/

13.5什么是好的价差/第14章合成头寸/

14.1合成标的合约/

14.2合成期权/

14.3价差策略中的合成头寸/

14.4铁蝴蝶期权和铁鹰式期权/

第15章期权套利/

15.1期货期权/

15.2锁定的期货市场/

15.3股票期权/

15.4套利风险/

第16章美式期权提前行权/

16.1套利边界/

16.2股票看涨期权提前行权/

16.3股票市场提前执行看跌期权/

16.4卖空提前行权股票的影响/

16.5期货期权的提前行权/

16.6保护价值与提前行权/

16.7美式期权的定价/

16.8提前行权策略/

16.9提前行权的风险/

第17章利用期权套保/

17.1保护性看涨期权和看跌期权/

17.2持保立权/

17.3领子期权/

17.4复杂套保策略/

17.5降低波动率套保/

17.6投资组合保险/

第18章布莱克-斯科尔斯模型/

18.1n(x)与N(x)/

18.2一种有用的近似估算方式/

18.3Delta/

18.4Theta/

18.5Gamma、Theta和Vega的最大值/

第19章二项式期权定价/

19.1一个风险中性的世界/

19.2期权估值/

19.3Delta/

19.4Gamma/

19.5Theta/

19.6Vega与Rho/

19.7u值与d值/

19.8Gamma值的租赁/

19.9美式期权/

19.10股息/

第20章再论波动率/

20.1历史波动率/

20.2波动率预测/

20.3隐含波动率是对未来波动率的预测/

20.4远期波动率/

第21章头寸分析/

21.1关于做市的一些想法/

21.2配股/

第22章股指期货与期权/

22.1什么是指数/

22.2股指期货/

22.3股指期权/

第23章模型与真实世界/

23.1市场是无摩擦的假设/

23.2期权有效期内利率不变的假设/

23.3期权有效期内波动率不变的假设/

23.4交易连续假设/

23.5到期跨式期权/

23.6波动率与标的合约价格大小无关假设/

23.7到期时标的合约价格呈对数正态分布/

23.8偏度与峰度/

第24章波动率倾斜/

24.1对倾斜建模/

24.2偏度和峰度/

24.3倾斜风险测度/

24.4波动率的移动/

24.5偏度与峰度策略/

24.6隐含分布/

第25章波动率合约/

25.1已实现的波动率合约/

25.2隐含波动率合约/

25.3交易VIX/

25.4复制波动率合约/

25.5波动率合约运用/

写在最后/

附录A期权术语表与相关专有名词/

附录B一些有用的数学知识/

译后记/

点击展开

点击收起

— 没有更多了 —

以下为对购买帮助不大的评价