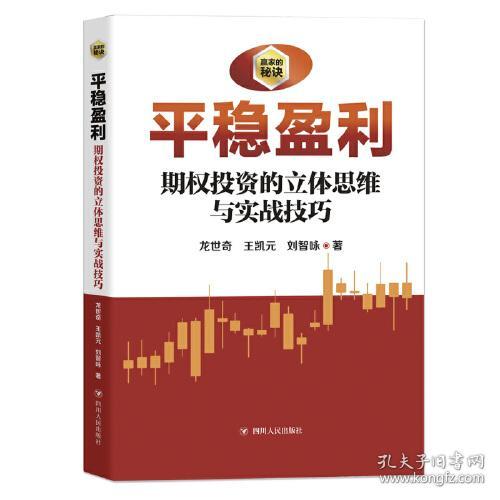

平稳盈利:期权投资之立体思维与实战技巧(赢家的秘诀系列丛书,借鉴期权交易方法赢得股票投资的稳定盈利)

正版新书 新华官方库房直发 可开电子发票

¥ 7.55 1.3折 ¥ 58 全新

库存109件

江苏无锡

认证卖家担保交易快速发货售后保障

作者王凯元 著;龙世奇;刘智咏

出版社四川人民出版社

出版时间2022-01

版次1

装帧平装

货号文轩12.14

上书时间2024-12-16

- 在售商品 暂无

- 平均发货时间 14小时

- 好评率 暂无

- 店主推荐

- 最新上架

商品详情

- 品相描述:全新

图书标准信息

- 作者 王凯元 著;龙世奇;刘智咏

- 出版社 四川人民出版社

- 出版时间 2022-01

- 版次 1

- ISBN 9787220124853

- 定价 58.00元

- 装帧 平装

- 开本 16开

- 纸张 轻型纸

- 页数 196页

- 字数 200千字

- 【内容简介】

- 本书是一本讲解在期权交易中如何盈*,尤其是平稳盈*技巧的读本。本书讲述了期权的基本知识,用案例详细讲解了影响期权价格变动的核心要素,比较了多种期权交易策略的优劣,提供了概率计算和期权立体交易思维获取不同行情下交易机会的建议,可谓一本清晰、多面地认知期权的书,为人们踏入金融市场获取财富打开了一扇全新的大门,也值得普通股票投资者学习借鉴。

- 【作者简介】

-

龙世奇,私募基金合伙人兼基金经理、期货投资分析咨询分析师。交易原则:一致性和执行力是盈利的基础,风险控制是稳定收益的保障。接受交易的不完美,拒绝诱惑,做认知范围内的交易 2020年获得期货日报全国期权大赛名。

刘智咏,汇智融达基金创始人、总经理,和讯网证券期货策略特约评论员,金融理财师,期货投资咨询分析师(CTA注册分析师)。2015创办汇智融达基金,穿越牛熊,年年保持业绩正收益,在2016年开始期权策略上线,发行国内首批纯期权私募产品,在极低的风险回撤之下连续多年保持20%复利增长,受业内高度好评。

王凯元,私募公司基金经理、创始人,“舍得战法”发明人;暨南大学外聘导师;和讯财经讲师。2004年涉足金融交易,2007年赚得桶金,2013年至今从事大客户维护,历经多轮牛熊转换,连续9年以上稳健收益,出版了《赢家的秘诀》《锁定热点强势股》,拥有快手账经领域创作者账号“游资元哥”“财经元哥”。

- 【目录】

-

章 期权简述 …………………………………………………………………… 001

1.1 期权的意义 /001

1.2 期权的定义 /002

1.3 期权的独特性 /003

1.3.1 多维度 /003

1.3.2 买方权利与卖方义务的不对等性 /003

1.3.3 期权的剩余时间 /004

1.3.4 期权价格实际上是竞价的结果 /004

1.4 期权类型及期权标准合约 /005

1.4.1 美式期权和欧式期权 /005

1.4.2 实值期权、虚值期权和平值期权 /005

1.4.3 期权标准合约基本知识 /005

1.5 期权的四种基本策略 /007

1.5.1 买进看涨期权 /007

1.5.2 卖出看跌期权 /009

1.5.3 买进看跌期权 /010

1.5.4 卖出看涨期权 /012

1.6 期权盘面 /013

1.7 影响期权价格的三大因素 /017

1.7.1 标的波动方向 /017

1.7.2 时间价值 /019

1.7.3 波动率 /021

1.8 基础策略及其综合运用 /023

1.8.1 期权交易的原则:买可能的,卖不可能的 /024

1.8.2 方向、波动率、时间三维度结合判断 /025

1.8.3 其他理念 /027

1.8.4 案例分析 /027

1.8.5 交易守则 /029

第二章 看大涨,看大跌 …………………………………………………………… 031

2.1 裸买期权 /031

2.1.1 买进期权并不是代替方案 /031

2.1.2 裸买期权以小博大 /033

2.1.3 行权价的选择———参数口值的影响 /034

2.1.4 品种的选择———选择隐含波动率相对较大的品种 /037

2.1.5 裸买期权后亏损的处理———垂直套利组合的运用 /039

2.1.6 裸买期权后盈利的处理 /041

2.2 利用数学手段看大涨、看大跌 /043

2.2.1 制作概率计算器 /043

2.2.2 计算60日历史波动率 /046

2.2.3 计算数学期望值 /047

2.3 跨式组合与宽跨式组合 /049

第三章 看小涨,看小跌 …………………………………………………………… 054

3.1 垂直套利组合策略 /054

3.1.1 四种垂直套利组合的盈亏曲线 /055

3.1.2 套利组合中空头行权价的选择 /060

3.2 持保看涨策略 /066

3.2.1 履约焦虑 /067

3.2.2 挪仓 /069

3.2.3 持保看涨行权价的选择 /072

3.2.4 保持性对冲的意义不大 /076

3.2.5 合成跨式组合 /078

3.2.6 比率持保看涨组合 /081

3.3 比率垂直策略 /082

3.3.1 一经构建不得撤销 /082

3.3.2 Delta中性 /084

3.4 领圈和无成本领圈策略 /085

3.4.1 领圈 /086

3.4.2 无成本领圈 /088

第四章 看不涨,看不跌 …………………………………………………………… 090

4.1 裸卖期权 /090

4.1.1 降低裸卖期权风险 /090

4.1.2 计算波动率 /092

4.1.3 持保看涨二难 /094

4.1.4 倒金字塔加码 /097

4.2 水平套利策略 /099

4.2.1 水平套利策略的盈亏曲线 /099

4.2.2 对冲 Theta/102

4.2.3 水平套利前的计算 /104

4.2.4 水平套利赌波动率下降 /106

4.2.5 比率水平策略 /108

4.2.6 反向水平 /110

4.3 对角套利策略 /112

4.3.1 对角套利策略的盈亏曲线 /113

4.3.2 对角策略与水平策略、垂直策略的对比 /115

4.3.3 期权成本的降低 /118

4.4 蝶式套利策略 /119

4.4.1 蝶式套利策略盈亏曲线 /119

4.4.2 蝶式策略不能代替垂直策略 /125

4.4.3 移动组合 /127

4.5 反(宽)跨策略 /129

4.5.1 赌波动率下行 /129

4.5.2 反跨策略与水平策略、持保看涨策略的对比 /131

4.5.3 反跨组合亏损后的 Delta中性 /133

4.6 盒式套利策略 /135

第五章 进阶策略 …………………………………………………………………… 138

5.1 基础策略小结 /138

5.1.1 策略形式及操作 /138

5.1.2 几种策略的对比 /142

5.2 隐含波动率角度下的策略 /144

5.2.1 方向做对反而亏损 /144

5.2.2 隐含波动率角度下的买进策略 /148

5.2.3 隐含波动率下的垂直策略 /153

5.2.4 连环保的垂直策略替代 /156

5.2.5 波动率斜率 /159

5.2.6 神奇的后式策略 /163

5.2.7 后式策略与跨式策略对比与结合 /166

5.3 影响期权价格的五个指标 /169

5.3.1 概述 /169

5.3.2 用5个指标诠释比率持保看涨策略 /171

5.3.3 用5个指标诠释垂直价差策略 /172

5.3.4 用5个指标诠释跨式、反跨式策略 /174

5.3.5 用5个指标诠释水平价差与比率水平价差策略 /177

5.3.6 用5个指标诠释后式策略 /179

5.3.7 策略总结 /181

5.3.8 再论 Delta/188

点击展开

点击收起

— 没有更多了 —

以下为对购买帮助不大的评价