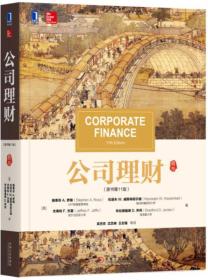

公司理财(原书第11版)

¥ 19 1.6折 ¥ 119 九品

仅1件

湖南长沙

认证卖家担保交易快速发货售后保障

作者吴世农、沈艺峰、王志强 译

出版社机械工业出版社

出版时间2017-08

版次1

装帧平装

货号36gf

上书时间2021-10-27

- 在售商品 暂无

- 平均发货时间 13小时

- 好评率 暂无

- 店主推荐

- 最新上架

商品详情

- 品相描述:九品

图书标准信息

- 作者 吴世农、沈艺峰、王志强 译

- 出版社 机械工业出版社

- 出版时间 2017-08

- 版次 1

- ISBN 9787111574156

- 定价 119.00元

- 装帧 平装

- 开本 16开

- 纸张 胶版纸

- 页数 638页

- 丛书 华章教材经典译丛

- 【内容简介】

- 本书是一本风靡全球的公司理财学教科书。它以独特的视角、完整而有力的概念重新构建了公司理财学的基本框架。全书围绕以NPV分析为主干的价值评估这条主线,紧密结合理财实践的需要,精选了公司理财的基本概念与观念、财务报表与长期财务计划、未来现金流量估价、资本预算、风险与报酬、资本成本与长期财务政策、短期财务计划与管理、国际公司理财等方面的核心内容。作者以平实的语言,配以丰富的案例、举例,系统、扼要、有效地传达了公司理财的基本观念、基本方法和实务技能。

- 【作者简介】

-

斯蒂芬 A. 罗斯(Stephen A. Ross) ,现任MIT斯隆管理学院财务与经济学教授,以及多家学术和实践类杂志副主编,曾任美国财务学会会长。罗斯教授以其在“套利定价理论”(APT)方面的杰出成果而闻名于世,并且在信号理论、代理理论、期权定价以及利率的期限结构理论等领域有深厚造诣,他也是世界上著述颇丰的财务学家和经济学家之一。

伦道夫 W. 威斯特菲尔德(Randolph W. Westerfield) ,南加利福尼亚大学马歇尔商学院荣誉院长,财务学教授,曾在宾夕法尼亚大学沃顿商学院任教长达20年,并担任财务系主任。

杰弗利 F. 杰富(Jeffrey F. Jaffe) ,宾夕法尼亚大学沃顿商学院教授,对内幕交易方面的研究很有建树,并在IPO、投资机构管理、做市商行为、通货膨胀和利率作用的理论和实证研究等方面做出了重要贡献。 - 【目录】

-

纪念罗斯教授

译者序

作者简介

前言

第一篇 概论

第1章 公司理财导论 2

1.1 什么是公司理财 2

1.2 公司制企业 3

1.3 现金流的重要性 6

1.4 财务管理的目标 8

1.5 代理问题和公司的控制 9

1.6 管制 12

本章小结 13

思考与练习 13

第2章 会计报表与现金流量 15

2.1 资产负债表 15

2.2 利润表 17

2.3 税 19

2.4 净营运资本 21

2.5 企业的现金流量 21

2.6 会计现金流量表 23

2.7 现金流量管理 24

本章小结 25

思考与练习 25

小案例 26

第3章 财务报表分析与长期计划 28

3.1 财务报表分析 28

3.2 比率分析 30

3.3 杜邦恒等式 38

3.4 财务模型 40

3.5 外部融资与增长 45

3.6 关于财务计划模型的注意事项 50

本章小结 51

思考与练习 51

小案例 52

第二篇 估值与资本预算

第4章 折现现金流量估价 56

4.1 价值评估:单期投资的情形 56

4.2 多期投资的情形 58

4.3 复利计息期数 66

4.4 简化公式 69

4.5 分期偿还贷款 78

4.6 如何评估公司的价值 81

本章小结 82

思考与练习 83

第5章 净现值和投资评价的其他方法 85

5.1 为什么要使用净现值 85

5.2 回收期法 88

5.3 折现回收期法 89

5.4 内部收益率法 90

5.5 内部收益率法存在的问题 92

5.6 盈利指数法 99

5.7 资本预算实务 100

本章小结 102

思考与练习 102

第6章 投资决策 104

6.1 增量现金流量:资本预算的关键 104

6.2 Baldwin公司的案例 106

6.3 经营性现金流量的不同算法 112

6.4 折现现金流分析的一些典型特例 114

6.5 通货膨胀与资本预算 119

本章小结 122

思考与练习 123

第7章 风险分析、实物期权和资本预算 125

7.1 敏感性分析、场景分析和盈亏平衡分析 125

7.2 蒙特卡罗模拟 131

7.3 实物期权 134

7.4 决策树 137

本章小结 138

思考与练习 139

第8章 利率和债券估值 140

8.1 债券和债券估值 140

8.2 政府债券和公司债券 148

8.3 债券市场 151

8.4 通货膨胀与利率 155

8.5 债券收益率的决定因子 158

本章小结 160

思考与练习 161

第9章 股票估值 162

9.1 普通股的现值 162

9.2 股利折现模型中的参数估计 166

9.3 市场类比法 169

9.4 使用自由现金流对股票估值 172

9.5 股票市场 173

本章小结 177

思考与练习 178

第三篇 风险

第10章 收益和风险:从市场历史得到的经验 180

10.1 收益 180

10.2 持有期收益 182

10.3 收益的统计量 188

10.4 股票的平均收益和无风险收益 189

10.5 风险的统计量 190

10.6 更多关于平均收益的内容 192

10.7 美国股权风险溢价:历史和国际的视角 194

10.8 2008: 金融危机的一年 196

本章小结 197

思考与练习 197

小案例 199

第11章 收益和风险:资本资产定价模型 201

11.1 单个证券 201

11.2 期望收益、方差和协方差 201

11.3 投资组合的收益和风险 205

11.4 两种资产组合的有效集 208

11.5 多种资产组合的有效集 211

11.6 多元化 213

11.7 无风险借贷 215

11.8 市场均衡 218

11.9 风险与期望收益之间的关系(资本资产定价模型) 221

本章小结 224

思考与练习 224

小案例 228

第12章 看待风险与收益的另一种观点:套利定价理论 229

12.1 简介 229

12.2 系统风险和贝塔系数 229

12.3 投资组合与因素模型 231

12.4 贝塔系数、套利与期望收益 234

12.5 资本资产定价模型和套利定价模型 236

12.6 资产定价的实证方法 237

本章小结 239

思考与练习 239

小案例 242

第13章 风险、资本成本和估值 243

13.1 权益资本成本 243

13.2 用资本资产定价模型估计权益资本成本 244

13.3 估计贝塔 246

13.4 贝塔的影响因素 249

13.5 股利折现模型法 251

13.6 部门和项目的资本成本 252

13.7 固定收益证券的成本 253

13.8 加权平均资本成本 254

13.9 运用RWACC进行估值 255

13.10 伊士曼公司的资本成本估计 258

13.11 融资成本和加权平均资本成本 259

本章小结 261

思考与练习 262

第四篇 资本结构与股利政策

第14章 有效资本市场和行为挑战 264

14.1 融资决策能创造价值吗 264

14.2 有效资本市场的描述 266

14.3 有效市场的类型 268

14.4 证据 270

14.5 行为理论对市场有效性的挑战 274

14.6 经验证据对市场有效性的挑战 276

14.7 关于二者差异的评论 280

14.8 对公司理财的意义 281

本章小结 286

思考与练习 287

小案例 290

第15章 长期融资:简介 291

15.1 普通股 291

15.2 公司长期负债 294

15.3 不同类型的债券 298

15.4 银行贷款 299

15.5 国际债券 300

15.6 融资方式 300

15.7 资本结构的最新趋势 301

本章小结 302

思考与练习 303

第16章 资本结构:基本概念 304

16.1 资本结构问题和馅饼理论 304

16.2 企业价值的最大化与股东财富价值的最大化 30

点击展开

点击收起

相关推荐

— 没有更多了 —

以下为对购买帮助不大的评价