最新税收政策详解与实务应用手册

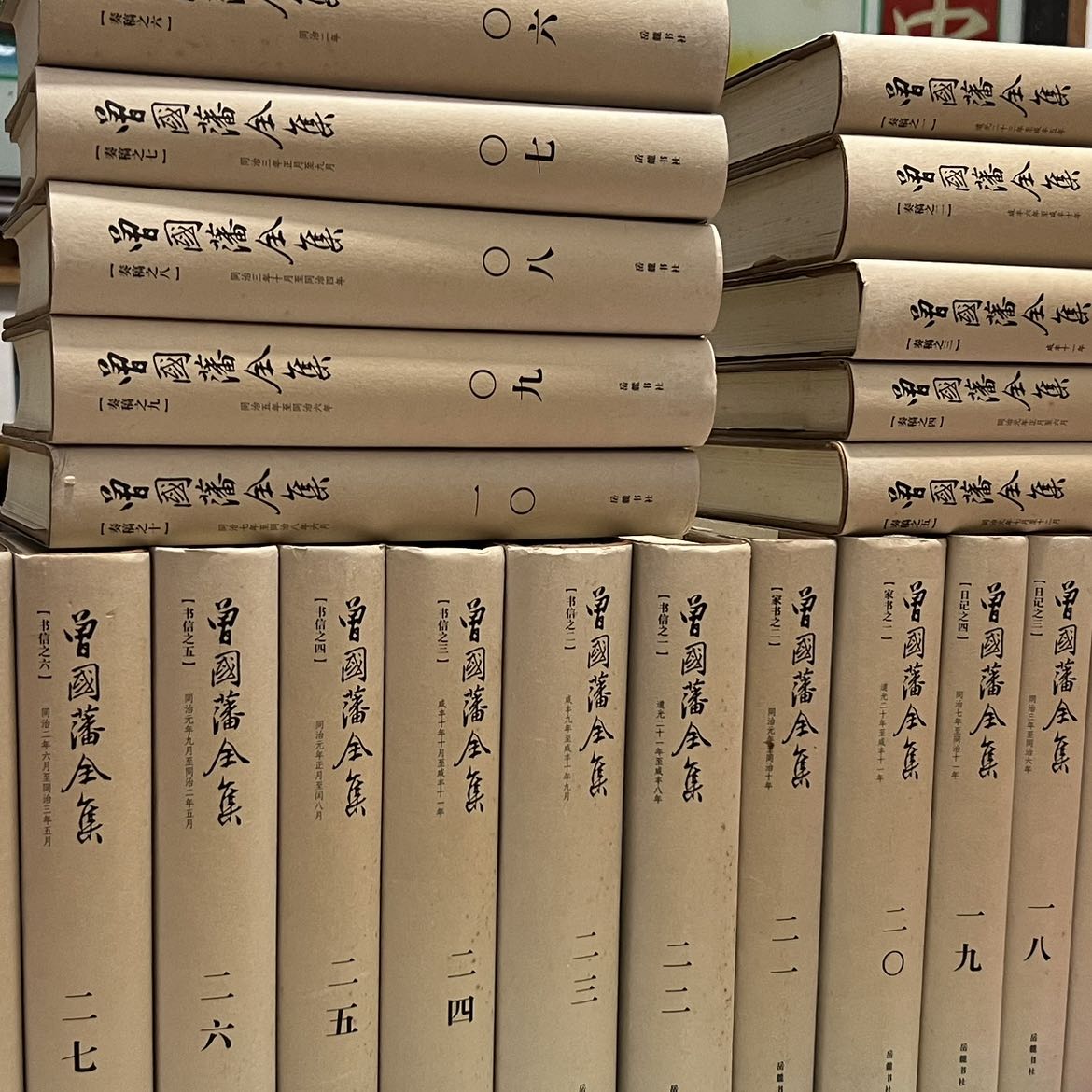

图片标题显示多本勿拍,无赠品附件 默认有字迹划线,对品相有要求,请咨询后在下单

¥ 11 2.0折 ¥ 55 八五品

仅1件

安徽马鞍山

认证卖家担保交易快速发货售后保障

作者翟继光、张晓冬 著

出版社电子工业出版社

出版时间2008-05

版次1

装帧平装

货号MYJ8-5-2A-4

上书时间2024-10-31

- 最新上架

商品详情

- 品相描述:八五品

图书标准信息

- 作者 翟继光、张晓冬 著

- 出版社 电子工业出版社

- 出版时间 2008-05

- 版次 1

- ISBN 9787121063589

- 定价 55.00元

- 装帧 平装

- 开本 16开

- 纸张 胶版纸

- 页数 396页

- 字数 485千字

- 丛书 新企业所得税法讲解系列丛书

- 【内容简介】

-

《最新税收政策详解与实务应用手册》以近期出台的新税收政策为主,详细阐述了新税收政策的内容及其如何在实践中具体应用,个别重要的税收政策延伸到2006年。《最新税收政策详解与实务应用手册》以各个税收政策为单元,分为基本税收政策、税收政策详解、实务应用指南、实务案例精解以及法律法规依据等部分,从各个角度详细阐述了企业所得税、个人所得税、增值税、营业税、消费税、契税、车船税、进出口税等主要税种最新税收政策的内容及其在实务中的应用方法。

《最新税收政策详解与实务应用手册》适合广大财税工作者阅读,有助于读者领悟税法精神,提高纳税业务操作水平。同时,企业的所有者和管理者也可以从《最新税收政策详解与实务应用手册》中获得全面、有效的管理决策支持。 - 【作者简介】

- 翟继光,所得税、纳税筹划专家,北京大学哲学学士、法学博士,现任教于中国政法大学。兼任北京大学财经法研究中心民营企业税法研究室主任。担任中国金融教育发展基金会金融理财标准委员会高级讲师、中财讯财税筹划技术研究院高级讲师、点睛政法网络学堂高级讲师,在全国各地讲授税法100余场。在《中国税务》、《税务研究》、《涉外税务》、《法制日报》、《经济日报》、《中国税务报》、《中国财经报》、《第一财经日报》和《上海财税》等报刊杂志上发表论文90余篇。主要著作:《中华人民共和国企业所得税法释义》、《企业纳税筹划》、《企业所得税实务指南》、《新企业所得税法及实施条例实务操作与筹划指南》、《美国联邦最高法院经典税法案例评析》。

- 【目录】

-

第1章最新企业所得税纳税主体政策详解与实务

1.企业所得税法的适用范围

2.居民企业与非居民企业划分的新标准

3.无限纳税义务与有限纳税义务

4.企业所得税税率的新规定

第2章最新企业应纳税所得额政策详解与实务

1.应纳税所得额的计算公式

2.企业的收入总额

3.不征税收入的新范围

4.企业生产经营支出的税前扣除

5.工资、薪金扣除的新政策

6.广告费、业务宣传费扣除的新政策

7.业务招待费扣除的新政策

8.公益性捐赠支出的税前扣除

9.禁止税前扣除的项目

10.固定资产的税务处理

11.无形资产的税务处理

12.长期待摊费用的税务处理

13.对外投资的税务处理

14.存货的税务处理

15.转让资产的税务处理

16.境外机构亏损的税务处理

17.亏损弥补制度

18.非居民企业应纳税所得额的计算

第3章最新企业所得税应纳税额政策详解与实务

1.企业应纳税额的计算公式

2.外国税收直接抵免

3.外国税收间接抵免

第4章最新企业所得税优惠政策详解与实务

1.免税收入

2.减免企业所得税

3.低税率优惠

4.民族自治地方的减免税优惠

5.抵扣应纳税所得额

6.税额抵扣税收优惠

7.加计扣除税收优惠

8.加速折旧税收优惠

9.减计收入税收优惠

第5章最新企业所得税特别纳税调整政策详解与实务

1.关联企业转让定价调整原则

2.预约定价安排

3.关联企业资料提供义务

4.税务机关的核定权

5.受控外国公司税制

6.资本弱化税制

7.一般反避税条款

8.纳税调整加收利息

第6章最新企业所得税征管政策详解与实务

1.非居民纳税人的一般扣缴义务人

2.工程作业和劳务所得的扣缴义务人

3.补缴税款与追缴税款

4.居民企业的纳税地点

5.非居民企业的纳税地点

6.企业之间合并纳税

7.企业所得税的纳税年度

8.企业所得税的缴纳方法

9.年度中间结业的纳税方法

10.缴纳企业所得税的货币单位

11.企业所得税纳税申报表的填写方法

12.新旧企业所得税制度的过渡期

第7章最新增值税政策详解与实务

1.免征进口环节增值税的商品范围

2.不享受出口退税政策的产品

3.适用13%增值税税率的产品

4.善意取得增值税专用发票追缴税款征收滞纳金最新政策

5.小规模纳税人出口货物免税管理的最新政策

6.外贸企业申报出口退税期限最新规定

7.民族贸易企业销售货物增值税优惠政策

8.免征增值税的滴灌带和滴灌管产品的范围

9.中部地区扩大增值税抵扣范围新政策

10.资源综合利用建材产品和废渣范围最新政策

11.享受免征增值税优惠政策的产品

12.煤层气抽采企业享受的税收优惠政策

13.嵌入式软件最新增值税政策

14.增值税专用发票扫描器具最新增值税优惠政策

15.农产品连锁经营试点最新增值税优惠政策

16.销售折扣或折让行为开具红字增值税专用发票的方法

17.增值税专用发票最高开票限额审批权限划分新政策

18.试行申报出口退税免予提供纸质出口收汇核销单新政策

19.调整出口退税率文库最新政策

20.废旧物资范围最新政策

第8章最新营业税政策详解与实务

1.建筑业营业税最新政策

2.新版《保险业专用发票》相关政策

3.第三批试点物流企业新名单

4.银行代收费业务使用税务发票新政策

5.新版公路内河货物运输业统一发票最新政策

6.国家大学科技园享受的营业税优惠政策

7.科技企业孵化器享受的营业税优惠政策

8.内河货物运输业发票税控系统最新管理规定

9.外商投资货物运输企业成为自开票纳税人的新标准

10.单位和个人受托种植植物、饲养动物的行为征税新规定

11.勘察设计单位分包或转包劳务营业额确定的新方法

12.无船承运业务征收营业税的新规定

13.酒店产权式经营业主税收问题最新规定

14.申请享受残疾人就业税收优惠政策的新规定

第9章最新消费税政策详解与实务

1.消费税征税范围最新政策

2.消费税税率最新政策

3.油品征税范围的最新政策

4.实木复合地板界定的最新规定

5.改装改制车辆征收消费税的最新政策

6.石脑油消费税纳税申报及税款抵扣最新规定

7.生物柴油征收消费税的最新政策

8.购进乙醇生产销售无水乙醇最新政策

9.沙滩车、雪地车、卡丁车、高尔夫车最新消费税政策

10.柴油消费税质量标准认定新规定

12.外购润滑油简单加工征收消费税最新政策

13.自产石脑油为原料生产产品的最新消费税政策

14.消费税税额抵扣的最新政策

15.消费税全国平均成本利润率最新政策

16.葡萄酒消费税管理最新政策

第10章最新个人所得税政策详解与实务

1.个人住房转让所得征收个人所得税

2.个人取得房屋拍卖收入征收个人所得税的新政策

3.企业向个人支付不竞争款项征收个人所得税最新政策

4.在境内担任董事或高层管理职务无住所个人适用公式最新政策

5.外籍个人和港澳台居民个人储蓄存款利息所得适用协定税率最新政策

6.个人股权转让过程中取得违约金最新政策

7.取消促进科技成果转化免征个人所得税审核权最新规定

8.储蓄存款利息个人所得税税率调整后扣缴报告表最新规定

9.个人股票期权所得缴纳个人所得税最新政策

10.公司雇员非上市公司股票期权所得最新政策

11.单位低价向职工售房有关个人所得税的最新政策

12.《建立亚洲开发银行协定》有关个人所得税问题的最新规定

13.个人取得拍卖收入征收个人所得税的最新规定

14.个人取得有奖发票奖金征免个人所得税的最新政策

15.个体工商户建账管理最新政策

16.个体工商户定期定额征收管理最新规定

17.年所得12万元以上自行纳税申报最新政策

第11章其他领域最新税收政策详解与实务

1.国有土地使用权转让契税计税依据最新政策

2.房屋买卖契税计税价格新政策

3.未办理土地使用权证而转让土地的新税收政策

4.免征车辆购置税车辆的最新政策

5.确定车辆购置税计税依据最新政策

6.保险机构代收代缴车船税的新政策

7.耕地占用税最新政策

8.城镇土地使用税最新政策

9.居民住宅区内业主共有的经营性房产最新税收政策

10.最新资源税税率标准

11.印花税最新政策

12.证券(股票)交易印花税税率最新政策

13.科学研究和教学用品免征进口税收最新管理规定

14.国家认定企业技术中心管理最新规定

15.延期申报预缴税款滞纳金最新政策

16.烟叶税最新税收政策

17.取消和调整行政审批项目最新政策

18.取消部分地方税行政审批项目最新规定

19.清理简并纳税人报送涉税资料最新政策

参考文献

点击展开

点击收起

— 没有更多了 —

以下为对购买帮助不大的评价